- 弁護士による相続相談

- 遺産相続コラム

- 遺留分侵害額請求

- 法定相続分と遺留分の違いを弁護士が解説|割合と算定に含む財産

遺産相続コラム

法定相続分と遺留分の違いを弁護士が解説|割合と算定に含む財産

- 遺留分侵害額請求

- 遺留分

- 法定相続分

- 違い

亡くなった方(被相続人)の遺言が残されていた場合には、原則として、その遺言に従って遺産を分けることになります。

しかし、遺言の内容が「一部の相続人にすべての遺産を相続させる」といったものであった場合には、遺産を相続できない他の相続人から不満が出てくることが予想されるでしょう。このような遺言があったとき、他の相続人は一切遺産をもらえないのかというと、そうではありません。

相続人には、法律上保障された「遺留分」という最低限の遺産の取り分があります。そのため、遺言の内容に不満のある相続人は、受遺者(特定財産承継遺言により財産を承継、または相続分の指定を受けた相続人を含む)等に対して遺留分侵害額請求をすることが可能です。

本コラムでは、遺言の内容に不満があったときの対応や遺留分と法定相続分の違いなどについて、ベリーベスト法律事務所 遺産相続専門チームの弁護士が解説します。

1、法定相続分と遺留分の違い

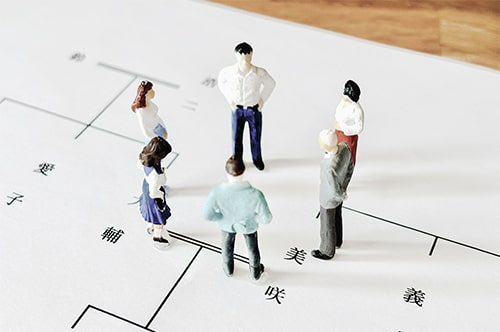

法定相続分や遺留分とは、いずれも「法定相続人」に認められる権利のことです。そのため、法定相続分と遺留分について理解するには、それぞれの概要に加えて、法定相続人の範囲についても知っておくことが必要です。

まずは法定相続人・法定相続分・遺留分について、基本的な事項を解説します。

-

(1)法定相続人とは

法定相続人とは、被相続人の遺産を相続できると法で定められた相続人のことをいいます。

民法が規定する法定相続人の範囲は、以下のとおりです。【①配偶者】

被相続人が死亡時に婚姻しており、配偶者がいる場合には、その配偶者は常に相続人となります(民法890条)。被相続人に子ども、直系尊属、兄弟姉妹がいるかどうかにかかわらず、配偶者には常に相続権がありますが、被相続人の内縁関係にある夫や妻は法定相続人には該当しません。

【②被相続人の子ども(第1順位)】

被相続人の子どもは、第1順位の相続人になります(民法887条1項)。被相続人に子どもがいるときは、第2順位の直系尊属や第3順位の兄弟姉妹は、相続人にはなれません。

なお、被相続人の子どもが被相続人よりも前に亡くなっていた場合、または欠格や廃除で相続権を失った場合に、被相続人の子どもにさらに子ども(被相続人から見て孫)がいた場合には、孫が相続人です(民法887条2項)。これを代襲相続(だいしゅうそうぞく)といいます。

さらに、被相続人の孫もすでに亡くなっていた場合に、被相続人にひ孫がいるときは、そのひ孫が相続することになります。これを再代襲相続(さいだいしゅうそうぞく)といいます(民法887条3項)。

【③被相続人の直系尊属(第2順位)】

被相続人に第1順位の相続人がいない場合は、被相続人の直系尊属(父母、祖父母など)が相続人になります。

直系尊属が複数いる場合には、被相続人と親等が近い地位にある方が相続人です。たとえば、父母・祖父母がともに健在の場合には、被相続人により親等の近い父母のみが相続人になります。父母がすでに他界している場合には、祖父母が相続人です(以上、民法889条1項1号)。

【④被相続人の兄弟姉妹(第3順位)】

被相続人に第1順位、第2順位の相続人がいない場合には、被相続人の兄弟姉妹が相続人となります(889条1項2号)。

兄弟姉妹が相続するときにも代襲相続が生じるため、被相続人の甥や姪が相続することがあります。しかし、第1順位の子どものときのような再代襲相続は認められないことに注意が必要です(同条2項)。 -

(2)法定相続分とは

法定相続分とは、遺言がない場合に備えて、法定相続人が相続できる割合のことです(民法900条)。もっとも、実際の遺産分割協議等においては、この法定相続分とは異なる割合による遺産分割案が合意されることも多くあります。

具体的な法定相続分は、法定相続人が誰であるかによって異なってきますので、以下の表をご参考にしてください。配偶者のみ 配偶者にすべて 配偶者と子ども 配偶者に2分の1、子どもに2分の1 配偶者と親 配偶者に3分の2、親(親が死亡、祖父母が生存なら祖父母)に3分の1 配偶者と兄弟姉妹 配偶者に4分の3、兄弟姉妹に4分の1 子どものみ 子どもにすべて(人数に応じて等分) 親のみ 親にすべて(人数に応じて等分) 兄弟姉妹のみ 兄弟姉妹にすべて(人数に応じて等分) -

(3)遺留分とは

被相続人は、生前同様、死後においても、遺言によって自己の財産を自由に処分できるというのが原則です。しかし、被相続人が遺言によって特定の個人に対して全遺産を与えてしまうと、他の相続人の生活が脅かされるなどの不都合が生じ得ます。

そこで、この遺産の自由な処分を制限して、一定範囲の相続人に対して最低限の財産を取得する権利を付与するのが、遺留分制度です。

たとえば、被相続人が遺言書で、相続人や相続人以外の特定の個人(以下、「受遺者」)に全遺産を相続させる旨の遺言書を残していたとしても、それによって、相続人の遺留分がなくなることはありません。

遺留分が認められる相続人の範囲と請求できる財産の割合については、民法1042条によって以下のように定められています。<遺留分の帰属及びその割合>

第千四十二条 兄弟姉妹以外の相続人は、遺留分として、次条第一項に規定する遺留分を算定するための財産の価額に、次の各号に掲げる区分に応じてそれぞれ当該各号に定める割合を乗じた額を受ける。

一 直系尊属のみが相続人である場合 三分の一

二 前号に掲げる場合以外の場合 二分の一

2 相続人が数人ある場合には、前項各号に定める割合は、これらに第九百条及び第九百一条の規定により算定したその各自の相続分を乗じた割合とする。

上記のとおり、遺留分が認められている相続人は、兄弟姉妹以外の相続人です。

遺留分として保障されている相続割合は、父母などの直系尊属だけが相続人の場合には、「法定相続分×3分の1」、それ以外の者が相続人の場合には、「法定相続分×2分の1」となります。 -

(4)法定相続分と遺留分の違い

法定相続分と遺留分の違いをまとめると、以下のとおりです。

● 法定相続分

法定相続人が相続する遺産額を決める際の基準となる割合です。ただし、遺言書や遺産分割協議によって、法定相続分とは異なる遺産分割割合を定めることもできます。

● 遺留分

兄弟姉妹以外の相続人に認められた、遺産の最低限の保障の割合です。遺言書で指定された相続分が遺留分に満たなかったとしても、「遺留分侵害額請求」(後述)を行うことより、遺留分に不足する額について金銭の支払いを受けられます。

法定相続分が問題となるのは、基本的には遺言書がない場合です。遺産分割協議において遺産の分け方を決める際に、法定相続分を基準とすると、公平な遺産分割を行うことができます。

これに対して、遺留分が問題となるのは、主に遺言書がある場合です。遺言書によって偏った相続分が指定された際に、冷遇された相続人と優遇された相続人との間の公平を図るため、遺留分による調整を行うことになります。

60分無料

2、相続分や遺留分の算定に含まれる財産と含まれない財産

遺産分割をするにあたって、まずは、被相続人の財産をすべて調べた上で、相続財産の範囲を確定する必要があります。その際、どの財産が遺産分割の対象となるかが問題になる場合があります。

以下では、相続分の計算に算入される財産と遺留分の算定のために算入される財産の違いについて説明します。

-

(1)相続分の算定時に含まれる財産

相続人は、「被相続人の財産に属した一切の権利義務を承継する」(民法896条)ことになります。そのため、相続財産には、被相続人に帰属した積極財産(プラスの財産)のみならず、借金などの消極財産(マイナスの財産)も含まれることになります。消極財産の方が多いような場合には、相続放棄を検討するとよいでしょう。

具体的には、以下のような財産が相続分の計算に含まれる代表的なものになります。<積極財産(プラスの財産)>- 現金、預貯金

- 不動産(土地、建物、農地、借地権など)

- 有価証券(国債、株式、投資信託など)

- 動産(自動車、美術品、貴金属など)

- その他の債権や権利(貸付金、売掛金、損害賠償請求権など)

<消極財産(マイナスの財産)>- 負債(借金、買掛金、住宅ローンなど)

- 税金(固定資産税、所得税、住民税などのうち未払いのもの)

- その他の債務(損害賠償債務、未払いの医療費など)

-

(2)相続財産に含まれない財産

被相続人に属していた権利義務であっても、相続財産に含まれないものがあります。相続財産に含まれない財産としては、以下のようなものがあります。

● 被相続人の一身専属権

「一身専属権」とは、権利の性質上特定の人にしか帰属しない権利のことをいいます。財産上の権利であっても、一身専属権については、相続財産には含まれません。このようなものとしては、年金請求権や生活保護受給権などがあります。

財産権ではない、被相続人の身分上の権利や地位も、相続財産には含まれません。このような権利としては、親権や扶養請求権、認知請求権、夫婦の同居義務などがあります。

● 祭祀(さいし)に関する権利

祭祀に関する権利とは、祭祀のための祭具(仏壇・位牌など)、系譜(家系図)、墳墓(墓地・墓石)などの財産をいいます。これらの祭祀に関する権利については、相続手続きとは別に祭祀承継者に承継されることになるため、相続財産には含まれない財産となります(民法897条)

● その他相続財産に算入されない財産

死亡保険金については、被相続人の死亡時に被相続人の財産に属しない財産となるため、相続財産には含まれません。被相続人の財産ではなく、指定された受取人固有の財産とみなされます。法定相続人のうちの誰かが死亡保険金の受取人として指定されていた場合でも、相続財産に算入されることはありません。 -

(3)遺留分の算定時に含まれる財産

他方で、遺留分を算定するための財産については、「被相続人が相続開始の時において有した財産の価額にその贈与した財産の価額を加えた額から債務の全額を控除した額とする」(民法1043条1項)と定められています。

これをわかりやすく説明すると、以下のような計算式になります。遺留分算定基礎財産の価格=被相続人が相続開始時に有していた積極財産の価額+贈与した財産の価額-消極財産の価額

「積極財産」と「消極財産」については、上記で説明した内容と同じになりますが、遺留分算定においては「贈与した財産」の扱いが通常の相続財産の算定と異なってきます。

相続財産の計算において、被相続人から相続人に対する贈与については、特別受益として加算されます。しかし、遺留分算定の際には、相続人に対する贈与だけでなく第三者に贈与した財産についても加算されるという点が異なりますので、注意が必要です。

ただし、第三者への贈与については、遺留分権利者に損害を与えると知って贈与したものを除き、相続開始前の1年にされた贈与だけが加算の対象になります(民法1044条1項)。ただし相続人に対する贈与は、相続開始前10年になされたものが対象です(同条4項)。

3、法定相続分と遺留分の計算例|モデルケース

ここからは、相続財産の総額が「4500万円」であると仮定して、実際に法定相続分と遺留分を計算してみましょう。

以下の4つのケースについて、法定相続分と遺留分の計算例を紹介します。

- 相続人が配偶者だけのケース

- 相続人が配偶者と子ども2人のケース

- 相続人が配偶者と父母のケース

- 相続人が配偶者と兄弟姉妹のケース

-

(1)相続人が配偶者だけのケース

相続人が配偶者だけの場合、配偶者の法定相続分は、遺産全額にあたる「4500万円」です。

一方、配偶者の遺留分は、法定相続分の2分の1となります(民法第1042条第1項第2号)。したがって、配偶者の遺留分は「2250万円」です。 -

(2)相続人が配偶者と子ども2人のケース

相続人が配偶者と子ども2人の計3人の場合、遺産総額に対する法定相続割合は、配偶者が2分の1、子どもが4分の1ずつです(民法第900条第1号、第4号)。

したがって、配偶者の法定相続分は「2250万円」、子どもの法定相続分は「1125万円」ずつとなります。

一方、配偶者と子どもの遺留分は、それぞれ法定相続分の2分の1です(民法第1042条第1項第2号)。

よって、配偶者の遺留分は「1125万円」、子どもの遺留分は「562万5000円」ずつとなります。 -

(3)相続人が配偶者と父母のケース

相続人が配偶者と父母の計3人の場合、遺産総額に対する法定相続割合は、配偶者が3分の2、父母が6分の1ずつです(民法第900条第2号、第4号)

したがって、配偶者の法定相続分は「3000万円」、父母の法定相続分は「750万円」ずつとなります。

一方、配偶者と父母の遺留分は、それぞれ法定相続分の2分の1です(民法第1042条第1項第2号)。

よって、配偶者の遺留分は「1500万円」、父母の遺留分は「375万円」ずつとなります。 -

(4)相続人が配偶者と兄弟姉妹のケース

相続人が配偶者と兄・妹の計3人の場合、遺産総額に対する法定相続割合は、配偶者が4分の3、兄・妹が8分の1ずつです(民法第900条第3号、第4号)

したがって、配偶者の法定相続分は「3375万円」、兄・妹の法定相続分は「562万5000円」ずつとなります。

遺留分は、配偶者については認められた権利です。配偶者の遺留分は、法定相続分の2分の1となるため(民法第1042条第1項第2号)、配偶者の遺留分は「1687万5000円」となります。

これに対して、兄・妹には遺留分が認められません。よって、兄・妹の遺留分はいずれも「0円」です。

60分無料

4、遺産相続に関連する時効の注意点

遺産相続に関しては、時効についても注意しなければならないことがあります。

-

(1)遺産分割協議が始まっていなかった場合

遺産分割請求権自体には、時効はありません。何十年も前に相続が発生したものの、そのまま放置してしまっていたという場合であっても、遺産分割を他の相続人に対して請求する権利がなくなることはありません。

ただし、相続を放棄しようとするのであれば、原則として、相続が始まったことを知ったときから3か月以内に、家庭裁判所に相続放棄の手続きをする必要があります。そのため、相続放棄をする可能性がある方は、まずは、この3か月の期限を意識して行動するようにしましょう。 -

(2)遺留分が侵害されているとわかった場合

ご自身が実際に取得した遺産の金額が遺留分を下回っている場合、「遺留分が侵害された状態」にあります。

たとえば、相続財産の総額が4500万円、相続人が配偶者だけのケースでは、配偶者の遺留分は2250万円です。

仮に被相続人が、懇意にしていた友人に3000万円を遺贈し、残りの1500万円だけを配偶者に相続させる旨の遺言を残していたとします。この場合、配偶者が取得できる遺産額は遺留分を「750万円」下回っているため、750万円分の遺留分侵害が発生している状態です。

ご自身の遺留分が侵害されていることが判明したら、「遺留分侵害額請求」(民法第1046条第1項)をご検討ください。遺産を多く取得した者に対して遺留分侵害額請求を行うことで、遺留分に不足する額につき、金銭の支払いを受けることが可能です。

遺留分侵害額請求権は、相続の開始および遺留分を侵害する遺贈・贈与を知ったときから1年で消滅時効が完成します。

時効完成後は遺留分侵害額請求権ができなくなってしまうので、それまでに内容証明郵便の送付や訴訟の提起などにより、時効の完成を阻止しなければなりません。そのため、遺留分侵害が判明した場合には、お早めに弁護士までご相談ください。

5、相続問題でお困りなら、経験豊富な弁護士への相談がおすすめ

相続問題でお困りのときは、ひとりで悩むのではなく経験豊富な弁護士に相談することがおすすめです。

-

(1)相続財産の調査から任せられる

相続が発生したときには、遺産分割をする前提として、相続財産調査を行う必要があります。

相続財産に漏れがあったときには、再度遺産分割協議を行わなければならないこともあるため、正確に被相続人の財産を調べることが重要です。特に、被相続人に負債があるときには、相続放棄するかどうかを判断するためにも、早期に調査を行わなければなりません。

相続人であったとしても、被相続人がどのような財産を有していたかについて正確に把握をしていないこともあるでしょう。そのため、可能性のある機関に対して広く照会をかけていく必要があります。弁護士であれば、弁護士会照会などの専門的な照会手続きを利用することによって、広く相続財産の調査を行うことが可能です。

相続財産調査に慣れていない方だと、調査が完了するまでに相当時間がかかります。相続財産調査は、経験のある弁護士に任せるのが安心です。 -

(2)親族ともめた場合でも、法的根拠に基づき冷静に交渉を進められる

遺産分割や遺留分の問題は、相続人同士でもめることが多い事項です。当事者同士での話し合いでは、法律上の問題ではなく、お互いの感情的な問題が前面に出てきてしまうので、冷静に話し合って解決することが難しいといえるでしょう。

弁護士であれば、依頼者の代理人として冷静な立場に立って交渉を進めることができるため、感情的な理由で話し合いが困難になるような事態を回避することが可能です。また、法律上の根拠に基づき依頼者の言い分を構成することによって、説得力を持って交渉を進められます。

仮に、遺産分割調停や審判、遺留分侵害額請求の調停や訴訟に発展したとしても、弁護士に依頼をしていれば、その対応を一任できる点も安心です。

法律上の争点が多く含まれる相続問題をひとりで解決することは困難ですので、なるべく早めに弁護士へご相談ください。

60分無料

6、まとめ

法定相続分と遺留分は密接な関係にあり、適切に遺産相続を進めるためには、しっかりと違いを理解しておくことが重要です。

親族と遺産分割や遺留分などでもめている場合、それを自力で解決するのは至難の業といえます。おひとりで悩むのではなく早めに弁護士に相談し、解決のための道筋をつけて、適正な相続分を求めていきましょう。

ベリーベスト法律事務所では、遺産相続専門チームを組織しており、多くの相談実績と知識を有する弁護士が在籍しています。遺産相続のことでお困りごとがある際は、お気軽にベリーベスト法律事務所までお問い合わせください。

- 所在地

- 〒 106-0032 東京都港区六本木一丁目8番7号 MFPR六本木麻布台ビル11階 (東京オフィス)

- 設立

- 2010年12月16日

- 連絡先

-

[代表電話]

03-6234-1585

[ご相談窓口] 0120-152-063※代表電話からは法律相談の受付は行っておりません。ご相談窓口よりお問い合わせください。

※この記事は公開日時点の法律をもとに執筆しています。

同じカテゴリのコラム(遺留分侵害額請求)

-

2026年01月07日

- 遺留分侵害額請求

- 遺留分

- 計算

生前贈与や遺言書によってほかの相続人が優遇された結果、自分の相続分が少なくなってしまい、対処をお考えの方もいるでしょう。その場合、財産を多く取得した相続人に対し、遺留分を請求できる可能性があります。

遺留分を請求するには、請求できる金額を事前に計算しておくべきです。しかし、遺留分額の計算を正確に行うには手間がかかるため、弁護士への相談も検討しましょう。

本記事では、遺留分額の計算方法や、遺留分が侵害された場合の対処法などをベリーベスト法律事務所の弁護士が解説します。 -

2025年10月15日

- 遺留分侵害額請求

- 遺言書

- 全財産

- 無効

「全財産を長男に相続させる」「他の相続人には何も相続させない」といった遺言書が見つかった場合、不公平だと感じませんか?

遺言書には「遺言自由の原則」があるため、相続人の一人に全財産を相続させる内容であっても、原則として有効です。ただし、すべての場合にそれが通用するとは限りません。遺言書の有効性が疑われる場合には遺言を無効とできる可能性があります。また、法定相続人の最低限の取り分である「遺留分 (いりゅうぶん)」が侵害されている場合には、相続した相続人等から一部を取り戻せる可能性があります。

本コラムでは、「全財産を一人に相続させる」と書かれた遺言書が無効とされる可能性があるケースや、有効な遺言でも相続財産を確保する方法について、ベリーベスト法律事務所の弁護士が解説します。 -

2025年07月23日

- 遺留分侵害額請求

- 遺留分侵害額請求

- 調停

生前贈与や遺言書の内容が偏っており、ご自身の遺留分が侵害されている場合には、遺留分侵害者である他の相続人などに対して「遺留分侵害額請求」を行いましょう。

遺留分侵害額請求に関する話し合いがまとまらないときは、次のステップとして家庭裁判所に遺留分侵害額の請求調停を申し立てることになります。調停を進めるにあたっては、事前に注意点などもしっかりと把握しておくことが大切です。

本記事では遺留分侵害額の請求調停について、メリットや手続きの流れ、注意点などをベリーベスト法律事務所の弁護士が解説します。

- 弁護士による相続相談

- 遺産相続コラム

- 遺留分侵害額請求

- 法定相続分と遺留分の違いを弁護士が解説|割合と算定に含む財産