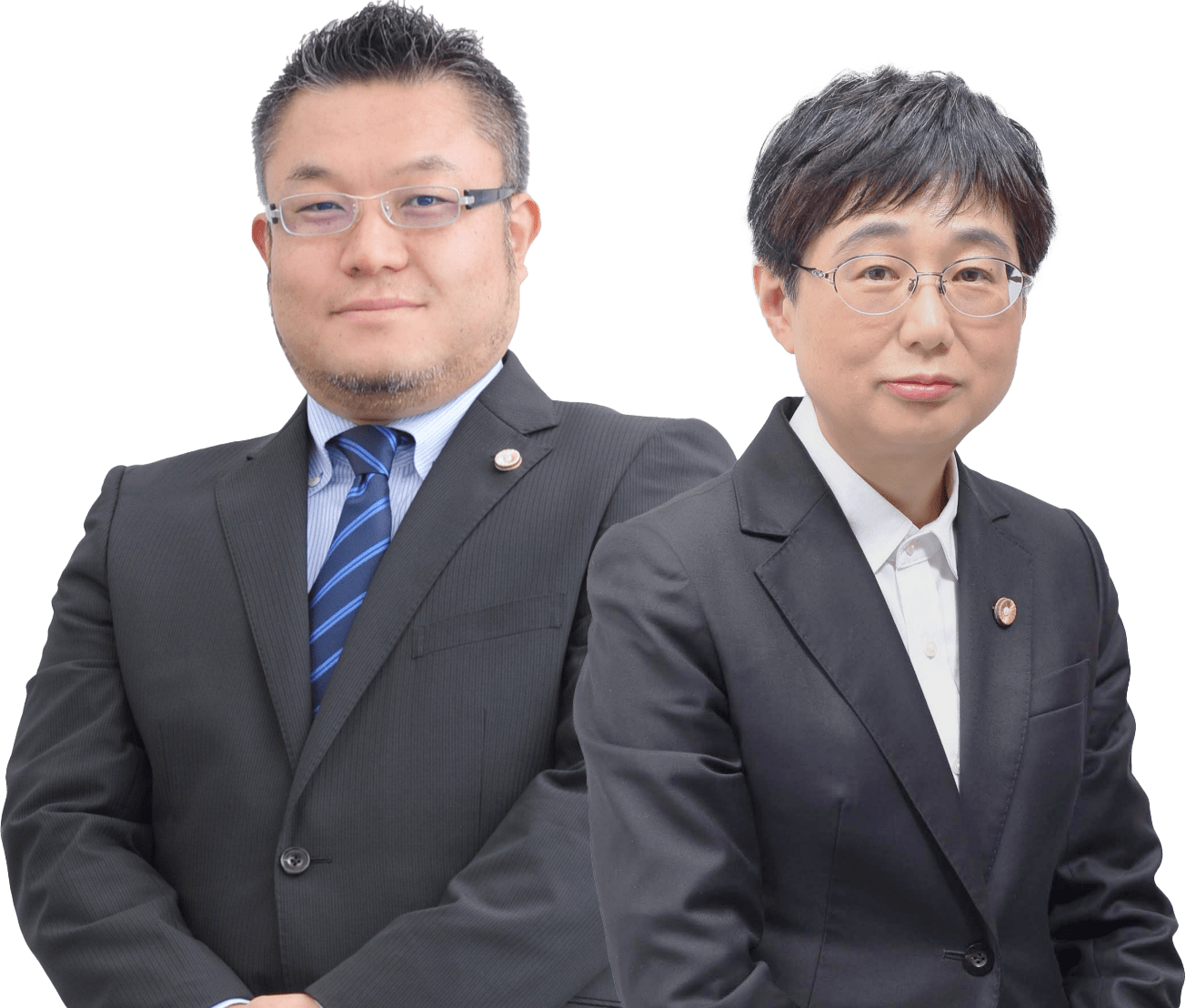

遺産相続に強い弁護士が

あなたの権利を守ります

(第一東京弁護士会)

(東京弁護士会)

- 遺産分割の話し合いがなかなかまとまらない

- 遺言書の内容が不公平で納得がいかない

- 遺産を独り占めしようとする相続人がいる

- 遺留分が侵害されている

- 遺産の使い込みが疑われる相続人がいる

- 高額な遺産をめぐって親族間での争いが起こっている

- 不動産や株式など分割しにくい遺産がある

- 亡くなった方の借金を相続したくない

60分無料

解決策を調べる

ベリーベスト法律事務所では、遺産相続に関する法律相談を初回60分無料で受け付けております。

遺産相続のことでお悩みなら、まずはお気軽に無料相談をご予約ください。

また、ご要望がございましたら、ご契約前にお見積書をお渡しすることも可能です。お気軽にお申し付けください。

相談・依頼するメリット

-

期限内に必要な

期限内に必要な

相続手続きに

対応できる -

適切な遺産分割を

適切な遺産分割を

実現できる -

相続人同士のトラブルを

相続人同士のトラブルを

解決してもらえる -

調停や裁判の際に

調停や裁判の際に

サポートを受けられる -

不備なく、法的に有効な

不備なく、法的に有効な

遺言書を作成できる -

遺言執行者の役割を

遺言執行者の役割を

任せることができる -

生前対策で

生前対策で

相続争いを予防できる

メリット

ベリーベストでは、これまでに数多くの遺産相続問題に対応してまいりました。

ベリーベストには、遺産相続でお困りのお客さまから選ばれ続けている理由があります。

-

ご相談内容に応じて各士業が連携可能

-

ノウハウが共有・蓄積された遺産相続専門チーム

-

日本全国どこからでも相談可能

-

遺産相続の豊富な相談実績

-

弁護士への初回相談が60分無料

-

国際相続にも対応可能

弁護士への無料相談のご予約からお申し込みまでの流れは、簡単4ステップです。

財産を遺す方・遺産を受け取る相続人の方だけでなく、

配偶者の方やお子さまなどご親族からのお問い合わせも受け付けております。

ぜひお気軽に、お問い合わせください。

ご予約

60分無料

初めての遺産相続で、何から始めればよいのか分からない。そんな方は、まずは遺産相続の全体像を知るところから始めましょう。遺産相続の全体の流れと、それぞれの段階で必要な手続きをご紹介します。

人が亡くなったとき、その財産を受け継ぐことができる人(法定相続人)は法律で決められています。誰が法定相続人となるのか、法定相続人の中の優先順位はどのように定められているのか、遺言書がある場合とない場合でどのような違いがあるのかなどについて解説します。

身内が亡くなったら、まずは誰が法定相続人となるのか、どんな財産があるのかを調査する必要があります。調べることなく遺産相続の手続きなどを進めてしまうと、遺産分割協議がやり直しになったり、相続税の申告漏れでペナルティーが発生したりするなどのデメリットを受けるため、必ず調査しましょう。

遺産相続には、主に単純承認・限定承認・相続放棄の3つの相続方法があります。どの方法が最適となるかは、お客さまの状況やご希望によって異なります。それぞれの方法の違いや、適したケースについて解説します。

遺産分割・遺留分侵害額請求・相続放棄・遺言・事業承継・相続税対策など、

押さえておきたい遺産相続の基礎知識について、ベリーベスト法律事務所の弁護士が分かりやすく解説します。

-

遺言書がない場合の遺産相続はどうなりますか?

亡くなった人(被相続人)が遺言を作成していなかった場合や、遺言書が見つからない場合には、法定相続人全員で遺産分割協議を行って被相続人の遺産を相続することになります。

遺言書がない場合の相続について -

遺言に有効期限はありますか?

遺言に有効期限はありません。ただし、遺言を作成した後に、相続人や財産に変化が生じた場合には、遺言の書き換えが必要になります。配偶者との離婚や、財産整理の際には、遺言書の書き換えを検討しましょう。

遺言の有効期限について -

音信不通の相続人以外で遺産分割協議をしてもよいですか?

遺産分割協議は相続人全員の参加が必要なため、連絡がつかない人を除いた相続人だけで遺産分割協議を行ったとしても無効になってしまう可能性が高いです。戸籍の附票を辿るなど、できる限り連絡を取る方法を検討しましょう。

音信不通者がいる場合の遺産分割協議について -

遺産を渡したくない親族がいる場合の対処法は?

相続財産を渡したくない特定の親族に対しては、遺言によって「相続分はない」旨を指定することで可能です。ただし、配偶者や子どもなど、遺留分の権利を持つ相続人については、遺言でも遺留分を侵害することはできません。

遺産を渡したくない親族への対処法について -

寄与分とは何ですか?

寄与分とは、法定相続人の中で、相続財産の維持、または増加に貢献した人がいる場合には、その貢献度を考慮し、法定相続分に上乗せして財産を多く相続できるという制度です。

寄与分について -

借金も相続の対象になりますか?

借金も相続の対象です。遺された借金額に応じて、単純承認・限定承認・相続放棄の3種類の方法から、適切な方法を選択するようにしましょう。借金の方がプラスとなる資産よりも多い場合には、相続放棄がおすすめです。

借金の相続について

- 2026年01月06日 重要なお知らせ

- 【注意】ベリーベスト法律事務所を装った迷惑行為に関するお知らせ一覧

- 2025年03月26日 重要なお知らせ

- ICチップ付きクレジットカード・デビットカードご利用時の暗証番号入力必須化について

- 2026年01月07日 新着情報

- 弁護士コラム「遺留分の計算方法は? 遺留分侵害額請求の流れや注意点を弁護士が解説」を更新しました

- 2025年12月15日 新着情報

- 弁護士コラム「隠し子がいた場合の相続はどうなる? 相続人に該当するケースを解説」を更新しました

- 2025年12月11日 新着情報

- 弁護士コラム「マンションを相続する場合の手続きと期限は? 相続税の目安も解説」を更新しました

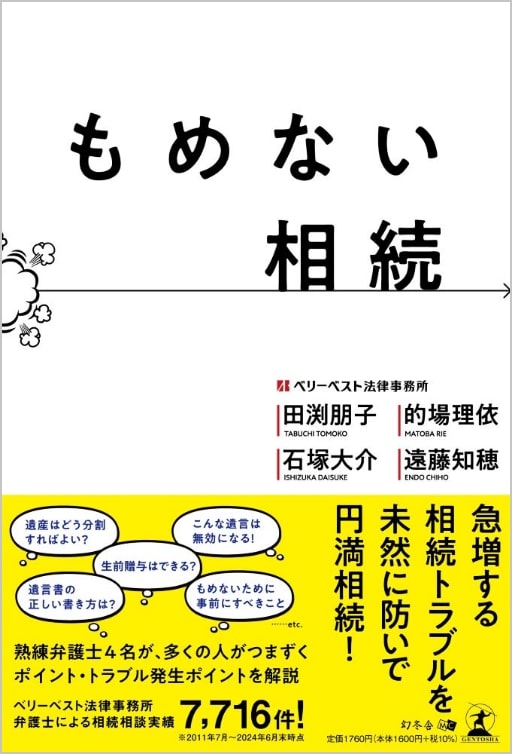

ベリーベスト法律事務所から、遺産相続に関する書籍『もめない相続』が出版されました。

熟練弁護士4名が相続トラブルを未然に防ぐポイントを分かりやすく解説し、円満な相続へと導く一冊。

ぜひご一読ください。