- 弁護士による相続相談

- 遺産相続コラム

- 遺留分侵害額請求

- 遺留分侵害額請求権とは? 遺留分の請求方法と手続きの進め方

遺産相続コラム

遺留分侵害額請求権とは? 遺留分の請求方法と手続きの進め方

- 遺留分侵害額請求

- 遺留分侵害額請求権

- 遺留分

- 請求方法

遺産相続が始まった際、遺言書等があった場合は「指定のとおりに遺産を分ければ良い」と思うかもしれません。しかし、法定相続人間で不公平な相続分の指定が行われていることがあります。

民法上、兄弟姉妹以外の法定相続人には、相続財産のうちの遺留分を取得する権利が認められています。遺留分とは法律上、取得することを保障されている一定割合の相続財産のことです。

遺言書等によって遺留分が侵害された場合、遺留分侵害額請求権を行使することによって、遺留分を回復することができます。

本コラムでは、遺留分の基礎知識から、遺留分侵害額請求権の概要や遺留分侵害額の算定方法、手続きの進め方などについて、ベリーベスト法律事務所の弁護士が解説します。

※令和元年7月1日から施行された改正民法により、従来の「遺留分減殺請求権」から「遺留分侵害額請求権」へと、権利の名称・内容が変更されました。この記事では、令和元年7月1日以降のルール(遺留分侵害額請求権)についてご紹介します。

1、遺留分とは何か

まずは、「遺留分」という権利についての基本的な内容を解説していきます。

-

(1)最低限相続が保障されている財産の金額

遺留分とは、簡単にいえば、最低限相続できることが保障されている相続分のことをいいます。

被相続人には自分の財産を自由に処分する権利があります。他方で、相続制度には、遺族の生活保障や潜在的持分の清算という機能もあります。そこで、遺留分制度という、相続財産の一定割合を一定の範囲の相続人に留保する制度が作られました。

遺留分は、主に遺言書が存在するケースにおいて問題となります。

遺言書によって不公平な相続分の指定が行われると、他の相続人と比較して非常に少ない財産しか相続できない人や相続分がない人が生じる場合があります。

また、一部の相続人に対して過大な生前贈与や死因贈与が行われた場合にも、他の相続人の遺留分が侵害されるケースがあります。

これらの場合、遺留分を侵害された人は、遺留分を侵害して相続財産を得ている人に対して「遺留分侵害額請求権」を行使することになります。

遺留分侵害額請求権の詳細については、2章で解説します。 -

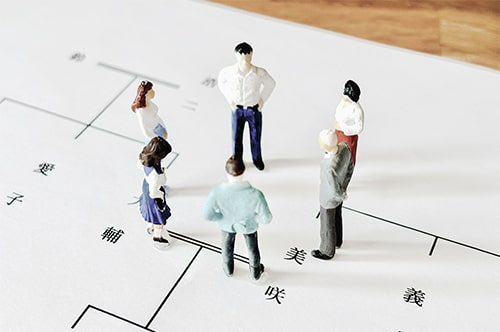

(2)遺留分を有するのは「兄弟姉妹以外の法定相続人」

遺留分を有するのは、兄弟姉妹以外の法定相続人とされています(民法第1042条第1項)。

つまり、以下の者が遺留分権利者となります。- ①配偶者(常に遺留分権利者)

- ②子ども(代襲相続人を含む)

- ③直系尊属(子どもと子どもの代襲相続人がいない場合に限る)

-

(3)遺留分を侵害されている状態とは?

遺留分を侵害されている状態とは、自らの有する遺留分よりも、相続によって取得する財産のほうが少ない状態をいいます。

たとえば1000万円の遺留分を有する法定相続人が、遺言書により300万円分しか相続分の指定を受けられなかった場合には、700万円分の遺留分を侵害されているということになります。参考:遺留分についての基礎知識

60分無料

2、遺留分侵害額請求権とは

遺留分を侵害された法定相続人は、「遺留分侵害額請求権」を行使することにより、自らの権利を回復することができます。

遺留分侵害額請求権の詳しい内容について解説します。

-

(1)侵害された遺留分を取り戻す権利

遺留分侵害額請求権は、遺留分を侵害された法定相続人が、受遺者(特定財産承継遺言により財産を継承し、または相続分の指定を受けた相続人を含む。)または受贈者に対して、遺留分侵害額に相当する金銭の支払いを請求できる権利です(民法第1046条第1項)。

-

(2)遺留分侵害額請求の対象となる遺贈・贈与とその順序

遺留分侵害額について、受遺者または受贈者がどの範囲で負担するかは、民法でその対象と順序が決まっています。

具体的には、以下の順序に従って遺贈・贈与を順位付けした上で、上位の遺贈・贈与を受けた人から順に、遺留分侵害額請求に対応した金銭の支払い義務を負担します(民法第1047条第1項)。- ①受遺者と受贈者とがあるときは、受遺者が先に負担する。

- ②受遺者が複数あるとき、または受贈者が複数ある場合においてその贈与が同時にされたものであるときは、その目的の価額に応じて負担する(ただし、遺言で別段の意思表示がある場合は、その意思に従う)。

- ③受贈者が複数あるとき(②に規定する場合を除く。)は、後に贈与を受けた者から順次、負担する。

なお生前贈与については、相続人に対して行われたものは10年間、相続人以外に対して行われたものは1年間に限り、相続開始からさかのぼって遺留分侵害額請求の対象となります。また、この場合の相続人に対する贈与とは、婚姻もしくは養子縁組のため、または生計の資本として受けた贈与に限ります(民法第1044条1項、3項)。

-

(3)遺留分侵害額請求権の消滅時効・除斥期間

遺留分侵害額請求権は、遺留分権利者が、相続の開始および遺留分を侵害する贈与または遺贈があったことを知ったときから1年間行使しないと、時効により消滅してしまいます(民法第1048条第1文)。

また、相続開始のときから10年間が経過した場合、遺留分侵害額請求権は除斥期間により消滅します。

したがって、消滅時効・除斥期間により遺留分侵害額請求権が行使できなくなってしまう前に、早めの対応を行う必要があります。 -

(4)遺留分侵害額の算定方法

遺留分侵害額は、以下の計算式により算定されます。

- 遺留分=遺留分を算定するための財産の価額×総体的遺留分率×遺留分権利者の法定相続分

- 遺留分侵害額=遺留分額-遺留分権利者が受けた遺贈または特別受益の額―具体的相続分(寄与分を除く)に応じて遺留分権利者が取得すべき遺産の価額+相続債務のうち遺留分権利者が負担する債務の額

ひとつ具体例を考えてみましょう。

<事例>

- 遺留分を算定するための財産は3000万円

- 法定相続人は配偶者Aと子どもB・Cの計3人

- 特別受益はなし。

- 被相続人に債務はなく、遺言書による相続分の指定は以下のとおり

- A:300万円

B:2500万円

C:200万円

上記の事例で、AとCの遺留分侵害額を計算してみます。

法定相続人は配偶者Aと子どもB・Cの計3人なので、総体的遺留分率は2分の1です(民法第1042条第1項第2号)。

そして、Aの法定相続分は2分の1、Cの法定相続分は4分の1です(民法第900条第1号、4号)。

したがって、A・Cの遺留分は以下のとおりです。Aの遺留分=3000万円×2分の1×2分の1=750万円

Cの遺留分=3000万円×2分の1×4分の1=375万円

上記の遺留分の金額から、実際の相続分を差し引くことにより、A・Cの遺留分侵害額が求められます。

Aの遺留分侵害額=(遺留分)750万円-(具体的相続分)300万円=450万円

Cの遺留分侵害額=(遺留分)375万円-(具体的相続分)200万円=175万円

よって、Aは450万円、Cは175万円を、それぞれ遺留分侵害者であるBに対して請求することができます。

3、遺留分侵害額請求権と遺留分減殺請求権の違い|2019年相続法改正

2019年7月1日に施行された改正民法(相続法)により、従来「遺留分減殺請求権」と呼ばれていたものが、「遺留分侵害額請求権」へと名称・内容が変更されました。

民法改正により、遺留分侵害額請求権についてどのような点が変更になったのかを解説します。

-

(1)現物返還から金銭による精算へと変更

もっとも大きな変更点は、遺留分侵害の精算を現物返還(現物分割)ではなく、金銭で行うべきとされたことです(民法第1046条第1項)。

従来は、遺留分減殺請求によって、遺贈または贈与は遺留分を侵害する限度において失効し、目的物の所有権等の権利は、当然に請求者に帰属することとされていました。

一方、民法改正後の遺留分侵害額請求権においては、遺留分侵害の精算は金銭の支払いによることで一本化されました。 -

(2)遺留分侵害額請求権のメリット|権利関係がシンプルに

精算が金銭の支払いに一本化されたことのメリットは、権利関係が複雑になることを防ぐことができる点にあります。

現物返還による遺留分侵害の精算を行うと、減殺請求の結果、目的財産は受遺者または受贈者と遺留分権利者との共有になることが多く、目的物の円滑な処分に支障をきたしたり、共有関係の解消をめぐって新たな紛争が生じたりするなどの弊害がありました。

共有物の管理については共有持分割合の過半数をもって決定する必要があり(民法第252条)、また共有物の処分については共有者全員の同意が必要とされています(民法第251条)。

そのため、共有関係が生じてしまうと、共有物の管理・処分を機動的に行いにくくなるというデメリットが生じるのです。

遺留分侵害額請求権では、金銭請求に一本化することによって、複雑な共有関係が生じることがなくなり、より使い勝手の良い制度になりました。 -

(3)遺留分侵害額請求権の課税関係|金銭精算の場合・現物返還の場合

遺留分侵害額に相当する金銭を支払った側は、課税庁に対して更正の請求をすることにより、遺留分に対応する部分について、すでに支払った相続税の還付を受けることができます。

他方、遺留分侵害額請求によって金銭を取得した側は、相続税の期限後申告書を提出して、遺留分に対応する部分について相続税を納めることになります。

また、金銭の支払いに代えて、不動産など資産の全部または一部を侵害額請求者に移転させた場合には、譲渡所得税等がかかりうる点に注意が必要です。

4、遺留分侵害額請求の方法

実際に遺留分侵害額請求を行うために、どのような方法を採ることができるかについて解説します。

-

(1)相続人間で話し合う

相続は親族間の問題ですので、円満な解決を目指すためには、まずは話し合うことから始めましょう。

ほかの相続人と遺留分についての交渉を行う際には、弁護士に相談をして、客観的な視点から議論の交通整理をしてもらうことをおすすめします。 -

(2)内容証明郵便を送付する

話し合いがまとまらない場合、訴訟を提起することが考えられます。遺留分に関する事件は「家庭に関する事件」とされており(家事事件手続法244条1項)、訴訟を提起する前に、まずは家庭裁判所に家事調停(遺留分侵害額の請求調停)を申し立てることも可能です(家事事件手続法257条1項)。

遺留分侵害額請求権の消滅時効が迫っている場合等には、話し合いの途中であっても、相続の開始および遺留分を侵害する贈与または遺贈があったことを知ったときから1年以内に、いったん内容証明郵便を送付しておくことが必要になります。

なお、遺留分侵害額請求の意思表示をした結果生じる金銭債権の消滅時効は意思表示をしたときから5年です(民法166条1項1号)。 -

(3)遺留分侵害額の請求調停

遺留分に関する話し合いがまとまらない場合は、裁判所に対して遺留分侵害額の請求調停を申し立てましょう。

調停では、調停委員が、当事者双方の主張を個別に聞きながら当事者間での交渉を仲介してくれます。

そのため、相続人同士が直接話し合いを行う場合よりも、両当事者が歩み寄りやすくなることが期待されます。

当事者が互いに調停案に合意できれば、調停成立となります。 -

(4)遺留分侵害額請求訴訟

調停を行っても話し合いがまとまらない場合には、遺留分侵害額請求訴訟を提起するほかありません。

訴訟では、遺留分侵害の事実を証拠により立証する必要があります。

どのような証拠を収集する必要があるか、どのように訴訟の準備を進めれば良いかなどについては、弁護士に相談することをおすすめします。

60分無料

5、まとめ

遺留分侵害額請求を行う場合、被相続人の財産処分に関する自由意思に反するという点で、抵抗があるという方もいらっしゃるかもしれません。

しかし、遺留分は法定相続人に認められた法律上の権利ですので、弁護士に相談しながら適切に請求することがおすすめです。

弁護士に相談をすれば、遺留分を算定するための財産の価額等の複雑な計算についてアドバイスを得たり、必要に応じて財産保全の手続きを行ったり、また、代理人として相続人同士の交渉にあたったりするなどして、手続きを有利に進められる可能性が高くなります。

ベリーベスト法律事務所では、遺留分に関するご相談の際に、グループに所属している税理士の同席が可能です。そのため、税金についての専門的な事項についても、併せてアドバイスさせていただきます。

相続におけるトラブルや遺留分問題にお悩みの方は、ぜひお気軽にベリーベスト法律事務所までご相談ください。知見豊富な各士業が連携しながら、遺留分問題を適切に解決できるよう、サポートいたします。

- 所在地

- 〒 106-0032 東京都港区六本木一丁目8番7号 MFPR六本木麻布台ビル11階 (東京オフィス)

- 設立

- 2010年12月16日

- 連絡先

-

[代表電話]

03-6234-1585

[ご相談窓口] 0120-152-063※代表電話からは法律相談の受付は行っておりません。ご相談窓口よりお問い合わせください。

※この記事は公開日時点の法律をもとに執筆しています。

同じカテゴリのコラム(遺留分侵害額請求)

-

2026年01月07日

- 遺留分侵害額請求

- 遺留分

- 計算

生前贈与や遺言書によってほかの相続人が優遇された結果、自分の相続分が少なくなってしまい、対処をお考えの方もいるでしょう。その場合、財産を多く取得した相続人に対し、遺留分を請求できる可能性があります。

遺留分を請求するには、請求できる金額を事前に計算しておくべきです。しかし、遺留分額の計算を正確に行うには手間がかかるため、弁護士への相談も検討しましょう。

本記事では、遺留分額の計算方法や、遺留分が侵害された場合の対処法などをベリーベスト法律事務所の弁護士が解説します。 -

2025年10月15日

- 遺留分侵害額請求

- 遺言書

- 全財産

- 無効

「全財産を長男に相続させる」「他の相続人には何も相続させない」といった遺言書が見つかった場合、不公平だと感じませんか?

遺言書には「遺言自由の原則」があるため、相続人の一人に全財産を相続させる内容であっても、原則として有効です。ただし、すべての場合にそれが通用するとは限りません。遺言書の有効性が疑われる場合には遺言を無効とできる可能性があります。また、法定相続人の最低限の取り分である「遺留分 (いりゅうぶん)」が侵害されている場合には、相続した相続人等から一部を取り戻せる可能性があります。

本コラムでは、「全財産を一人に相続させる」と書かれた遺言書が無効とされる可能性があるケースや、有効な遺言でも相続財産を確保する方法について、ベリーベスト法律事務所の弁護士が解説します。 -

2025年07月23日

- 遺留分侵害額請求

- 遺留分侵害額請求

- 調停

生前贈与や遺言書の内容が偏っており、ご自身の遺留分が侵害されている場合には、遺留分侵害者である他の相続人などに対して「遺留分侵害額請求」を行いましょう。

遺留分侵害額請求に関する話し合いがまとまらないときは、次のステップとして家庭裁判所に遺留分侵害額の請求調停を申し立てることになります。調停を進めるにあたっては、事前に注意点などもしっかりと把握しておくことが大切です。

本記事では遺留分侵害額の請求調停について、メリットや手続きの流れ、注意点などをベリーベスト法律事務所の弁護士が解説します。

- 弁護士による相続相談

- 遺産相続コラム

- 遺留分侵害額請求

- 遺留分侵害額請求権とは? 遺留分の請求方法と手続きの進め方