- 弁護士による相続相談

- 遺産相続コラム

- 遺産を受け取る方

- 共同相続人とは? 法定相続人との違いや相続の流れをわかりやすく解説

遺産相続コラム

共同相続人とは? 法定相続人との違いや相続の流れをわかりやすく解説

- 遺産を受け取る方

- 共同相続人とは

相続人(財産を相続する人)が複数人いる場合、すべての相続人が遺産をいったん共有し(共同相続)、その後遺産分割を行うことになります。この状態における相続人を「共同相続人」といいます。

遺産分割をせずに共同相続の状態を放置すると、財産をスムーズに活用しにくく、共同相続人間のトラブルに発展するリスクが高くなります。弁護士のサポートを受けながら、できる限り早めに遺産分割を完了することが望ましいでしょう。

本記事では共同相続人とは何かについて、遺産分割の手続きや共同相続に伴うリスク・注意点などと併せてベリーベスト法律事務所の弁護士が解説します。

目次

1、共同相続人とは?

「共同相続人」とは、相続財産を共有している相続人のことを指します。相続が発生した後、遺産分割が完了するまでの間、すべての相続人は共同相続人となります。

-

(1)共同相続人と推定相続人・法定相続人の違い

共同相続人と同じく、相続人を指す言葉として「推定相続人」や「法定相続人」がありますが、それぞれ意味するところが異なります。

共同相続人・推定相続人・法定相続人の意味は、それぞれ以下のとおりです。- 共同相続人 (相続発生後に)相続財産を共有している相続人

※二人以上

- 推定相続人 (相続発生前において)将来相続が発生した際に相続人となる人

※一人でも可

- 法定相続人 (相続発生の前後を問わず)民法の規定に従い、相続権を有する人

※一人でも可

「相続発生」とは、被相続人の死亡時を指します。

-

(2)共同相続人になるのは誰か|相続人の順位と範囲

相続発生後に共同相続人となるのは、被相続人(亡くなった方)の配偶者と、以下の相続順位に従った最上位者です(民法第887条~第890条)。

- 第1順位:被相続人の子ども ※子どもが死亡・相続欠格・廃除によって相続権を失った場合は、さらにその子ども(=被相続人の孫)が代襲相続人となります。ひ孫以降による再代襲相続も認められています。

- 第2順位:被相続人の直系尊属(両親・祖父母など) ※被相続人との間の親等が近い人が上位

- 第3順位:被相続人の兄弟姉妹 ※兄弟姉妹が死亡・相続欠格・廃除によって相続権を失った場合は、その子ども(=被相続人のおい・めい)が代襲相続人となります。おい・めいが先に亡くなっている場合にも、おい・めいの子どもによる再代襲相続はできません。

-

(3)共同相続人の調べ方

遺産分割協議には共同相続人全員が参加する必要があるため、遺産分割協議を始める前にあらかじめ共同相続人を調べておかなければなりません。

共同相続人を調べるには、被相続人の戸籍謄本等(=戸籍謄本・除籍謄本・改製原戸籍謄本)を参照します。そこから家族関係をたどって、前述のルールに従い相続権を有する人をすべて調べましょう。 -

(4)共同相続人が共有する財産の範囲

共同相続人が共有するのは、相続発生時に被相続人の財産に関するすべての権利義務です(民法第896条)。

ただし、可分債権(亡くなった人が賃貸アパートを持っていた場合の家賃など、分けられる債権のこと。預貯金債権を除く)と可分債務(亡くなった人が借金をしていた場合の支払い義務など)は法定相続分に従って当然に分割されるため、共同相続人の共有にはなりません。また、祭祀(さいし)財産は祭祀主宰者が単独で承継します(民法第897条)。

2、遺産相続の手続きの流れ

遺産相続の手続きは、大まかに以下の流れで進行します。共同相続人が関わる手続きは、この章で順を追って説明していきます。

-

(1)相続の発生|相続財産が共同相続人の共有となる

被相続人が死亡して相続が発生すると、死亡時に有した財産は相続財産として、すべての相続人の共有となります(民法第898条)。

したがって、被相続人が死亡した時点から、共同相続人間の共有関係がスタートします。 -

(2)各種の届出|死亡届など

被相続人が亡くなったら、以下の届出を期限に間に合うように行いましょう。

届出等の種類 期限 死亡届 死亡後7日以内 厚生年金(共済年金)の受給権者死亡届(報告書) 死亡後10日以内 国民年金(共済年金)の受給権者死亡届(報告書)

国民健康保険証の返却

介護保険の資格喪失届

世帯主変更届死亡後14日以内 被相続人口座のある金融機関への連絡 早めに -

(3)遺言書の有無を確認

遺言書が存在する場合は、原則としてその内容のとおりに遺産を分ける必要があります。被相続人の遺品の中に遺言書があるかどうか探しつつ、公証役場や法務局にも遺言書が保管されていないかどうか確認しましょう。

なお、公正証書遺言と法務局で保管されている自筆証書遺言を除き、遺言書を発見した際には家庭裁判所による検認を受ける必要があります(民法第1004条第1項)。 -

(4)相続財産・相続人の調査

共同相続人の間で遺産分割を行うのに先立ち、相続財産と相続人の調査を行いましょう。把握漏れがあると、遺産分割がやり直しになってしまうので注意が必要です。

-

(5)相続放棄・限定承認

被相続人が借金を負っていた場合は、相続放棄や限定承認を検討しましょう。

- 相続放棄(民法第938条) 遺産(債務を含む)を一切相続しない旨の意思表示

- 限定承認(民法第922条) 資産をすべて相続する一方で、債務は資産額の限度でしか相続しない旨の意思表示

※限定承認は共同相続人全員で行う必要があります。

相続放棄および限定承認の期限は原則として、自己のために相続が開始したことを知った時から3か月以内です。期限に間に合うように検討と準備を進めましょう。

なお、相続放棄をした人は、共同相続人から外れることになります(民法第939条)。 -

(6)所得税の準確定申告

被相続人が亡くなった年の被相続人の所得税を納めるために、所得税の準確定申告を行わなければなりません。申告期限は、相続の開始を知った日の翌日から4か月以内です。

正確な申告のためには、税理士のサポートを受けるとよいでしょう。 -

(7)遺産分割|協議・調停・審判

相続財産と相続人の把握が完了したら、共同相続人全員が参加して遺産分割を行います。遺産分割に期限はありませんが、相続税の申告期限(通常は亡くなった日の翌日から10か月以内)に間に合うように完了すると、修正申告の手間が省けますので、その期間内に終了することが望ましいです。

まずは遺産分割協議を行いましょう。遺産分割の方法について合意できれば、その内容をまとめた遺産分割協議書を作成します。

遺産分割協議がまとまらない場合は、家庭裁判所の調停・審判を通じて遺産分割の方法を決定しましょう。また、この場合は相続税の申告期限に間に合わないこともありますので、その場合には、見込みにて一旦申告する必要があります。 -

(8)遺産の名義変更・引き渡し

協議・調停・審判によって遺産分割の方法が確定したら、その内容に従って遺産の名義変更と受け取りを行います。

不動産については相続登記、預貯金については金融機関における相続手続きが必要です。共同相続人の間で協力して各種の手続きを進めましょう。 -

(9)相続税の申告

相続財産の価額などによっては、相続税の申告が必要になることがあります。申告期限は、相続の開始を知った日の翌日から10か月以内です。

相続税の申告は、共同相続人がまとめて行うのが簡便です。税理士のサポートを受けながら、期限に間に合うように申告を行いましょう。

3、共同相続状態を解消しないことのデメリット

共同相続の状態をそのまま放置すると、以下のようなデメリットが生じてしまいます。弁護士にご相談の上で、できる限り早めに遺産分割を行いましょう。

共有財産の売却や賃貸などに当たっては、共同相続人が共同で意思決定を行う必要があります。そのため、共同相続の状態を放置すると、スムーズに財産を活用できない場合があるほか、共同相続人間でのもめ事にも発展する可能性があります。

② 共同相続人が死亡すると持分が細分化する

遺産分割の完了前に共同相続人が死亡すると(=二次相続)、共有持分が相続によってさらに細分化されてしまい、共有財産の活用がより困難となり、遺産分割協議も難航する可能性が高まります。

③ 共有物分割請求が行われることがある

遺産分割協議によって、相続財産を引き続き共同相続人の共有と定める場合がありますが、その場合は、後に共有者によって共有物分割請求が行われる可能性があります(民法第256条第1項)。

共有物分割請求が行われると、訴訟に発展してトラブルが深刻化するリスクがあります。

60分無料

4、共同相続状態を解消するための遺産分割方法

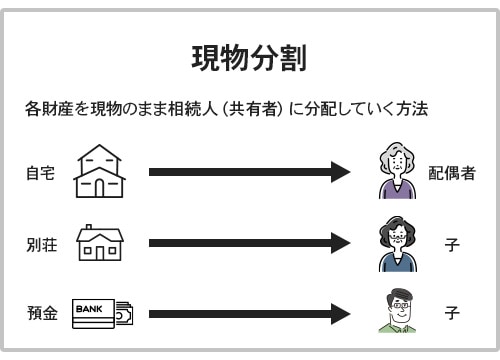

共同相続状態を解消するためには、以下のいずれかの方法によって遺産分割を行います。どの方法が適しているかは財産の種類や相続財産全体の状況などによって異なるので、弁護士のアドバイスを受けながら判断しましょう。

相続財産を物理的に分割します。

(例)土地の分筆

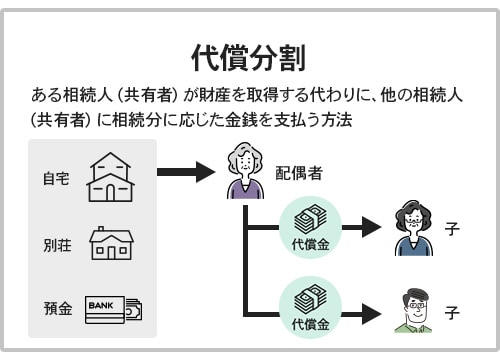

② 代償分割

相続財産を一部の共同相続人が取得し、その代わりに他の共同相続人に対して代償金を支払います。

(例)土地全体を一人の共同相続人が取得し、他の共同相続人に代償金を支払う

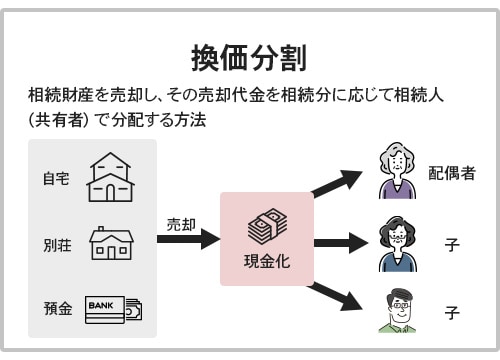

③ 換価分割

相続財産を売却した上で、その代金を共同相続人間で分けます。

(例)土地を売却して、その代金を分ける

5、まとめ

共同相続の状態を放置すると、財産をスムーズに活用するのが難しく、共同相続人間のトラブルに発展するリスクがあります。弁護士のサポートを受けながら、できる限り早めに遺産分割を行いましょう。

ベリーベスト法律事務所は、相続人や相続財産の調査、遺産分割の方法の検討、遺産分割協議・調停・審判の手続きなどを幅広くサポートいたします。

また、グループ内に税理士も在籍しているため、所得税の準確定申告や相続税申告のお悩みについても、連携を取りながら対応することが可能です。

遺産相続の手続きがわからない、共同相続人同士でもめてしまいそうという方は、お早めにベリーベスト法律事務所へご相談ください。

- 所在地

- 〒 106-0032 東京都港区六本木一丁目8番7号 MFPR六本木麻布台ビル11階 (東京オフィス)

- 設立

- 2010年12月16日

- 連絡先

-

[代表電話]

03-6234-1585

[ご相談窓口] 0120-152-063※代表電話からは法律相談の受付は行っておりません。ご相談窓口よりお問い合わせください。

※この記事は公開日時点の法律をもとに執筆しています。

同じカテゴリのコラム(遺産を受け取る方)

-

2025年06月25日

- 遺産を受け取る方

- 家督相続とは

戸主(戸籍の代表者)が亡くなった際に、長男がすべての遺産や権利を受け継ぐ「家督相続」の制度は、現在の民法では廃止されています。

しかし、他の相続人が「自分は長男だから」とすべての相続財産を得るような発言をした際に、「家督相続の制度は廃止されている」と訴えても、決着がつかないケースもあるでしょう。

本コラムでは、家督相続を主張してくる相続人への対処法や、現在の遺産相続の基本的なルールなどについて、ベリーベスト法律事務所 遺産相続専門チームの弁護士が解説します。 -

2025年06月19日

- 遺産を受け取る方

- 死後離縁

死後離縁とは、普通養子縁組をした当事者である養親または養子が死亡した後、養子縁組を解消する手続きです。

死後離縁をすると法律上の親子関係や親族関係が解消されますが、すでに起こった相続には影響はないため、死後離縁前に相続人であった養親・養子は、死後離縁後も相続権を維持します。思わぬ相続トラブルを防ぐためにも、死後離縁を検討する際はしっかりと制度を理解したうえで行うようにしましょう。

今回は、死後離縁の概要や手続き、メリット・デメリットなど、死後離縁に関する相続トラブルを防ぐ方法をベリーベスト法律事務所の弁護士が解説します。 -

2025年02月20日

- 遺産を受け取る方

- 死後離婚

配偶者が亡くなったあと、義父・義母などの配偶者の親族との縁を切りたいとお考えの方もいるでしょう。そのような方が配偶者の死亡後にできる手続きのひとつに「死後離婚」というものがあります。

死後離婚は、配偶者の親族との関係を法律上で解消する手続きです。特に、義両親の介護や墓の管理などを任されることに抵抗を感じる方が、利用を検討することがあります。

しかし、死後離婚を行う際には、いくつか気を付けるべき点があります。本コラムでは、死後離婚がどのような手続きかや、メリット・デメリットなどについて、ベリーベスト法律事務所の弁護士が解説します。

- 弁護士による相続相談

- 遺産相続コラム

- 遺産を受け取る方

- 共同相続人とは? 法定相続人との違いや相続の流れをわかりやすく解説