- 弁護士による相続相談

- 解決事例

- 家族信託

- 後妻の連れ子への相続を避けるために信託を活用した事案

解決事例

後妻の連れ子への相続を避けるために信託を活用した事案

男性

- 生前対策

- 生前対策

- 依頼者の立場財産を残すご本人

- 相続人依頼者の妻、息子

- 相続財産自宅不動産

ご相談内容

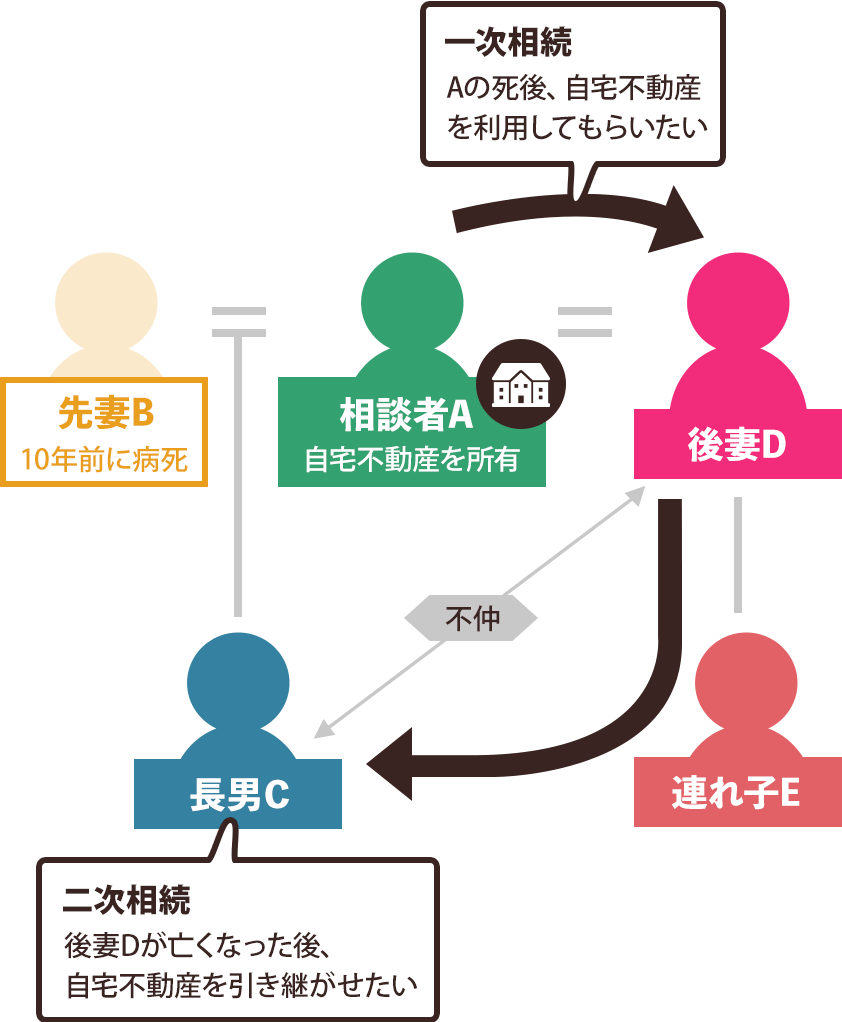

ご相談者のAさんは、先妻Bとの間に長男Cがいますが、先妻Bは10年前に病死しています。その後、Aは後妻Dと再婚しました。後妻Dには連れ子Eがいます。後妻Dと長男Cの仲は良くありません。

Aは、自分の死後、後妻Dの存命中は、後妻Dに自宅不動産(先祖代々の土地)を利用してもらいたいと考えていますが、後妻Dの死後は、その自宅不動産を血のつながった長男Cに相続させたいと希望しています。

解決までの道のり

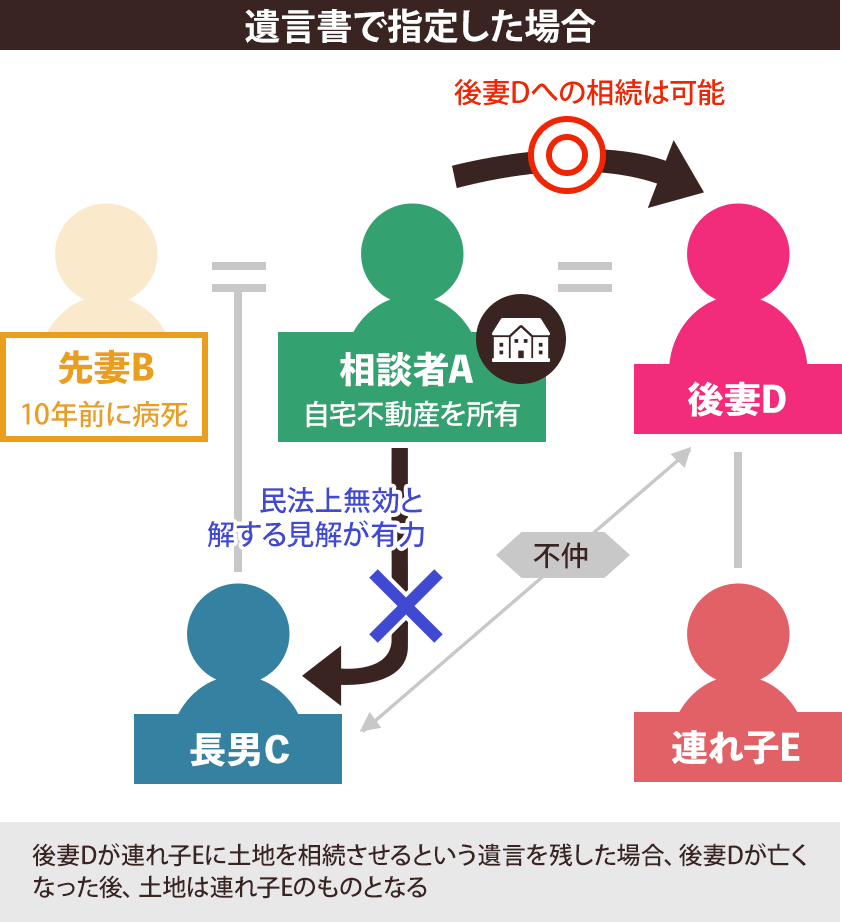

民法上の遺言の限界

このケースの場合も、遺言は有効ではありません。Aの「自分が亡くなったら、後妻Dが生存している間は、後妻Dに自宅不動産は使わせたいが、後妻Dがなくなったら、先祖代々の土地は長男Cにあげたい」という遺言は、いわゆる後継ぎ遺贈に該当し、無効となる可能性が高いからです。

仮に後継ぎ遺贈の遺言を残した場合、後妻Dに相続させる、という部分のみが有効にされ、土地はいったん後妻Dの所有となります。その後、後妻Dが連れ子Eにその土地を相続させるという遺言を残した場合、後妻Dが亡くなったときには、先祖代々の土地が連れ子Eに相続されることになってしまいます。

このように、仮に自宅不動産が先祖代々の土地だった場合、本来渡したくない後妻D側の親族に当該不動産が渡ってしまう危険性があるのです。

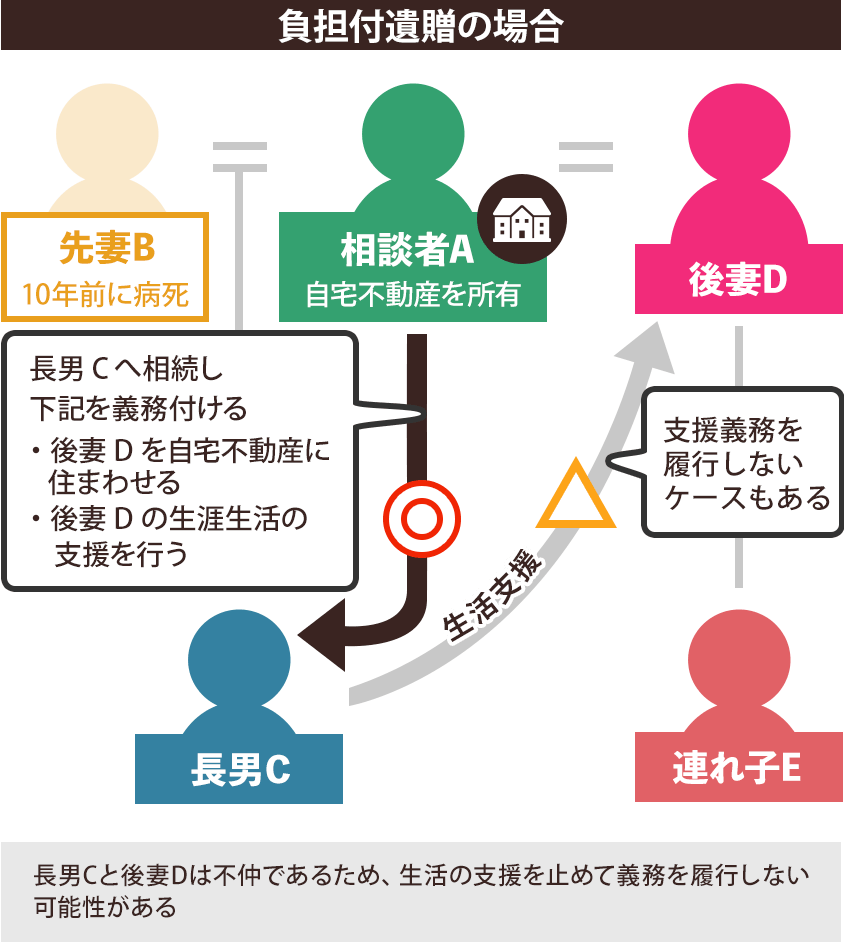

このような場合、従来より、後継ぎ遺贈の他に、負担付遺贈を内容とした遺言が用いられてきました。すなわち、Aが遺言の中で、「長男Cに自宅不動産を相続(遺贈)させる。その負担として、相続させる自宅に後妻Dを住まわせ、生涯生活の支援を義務付ける」という遺言です。

長男Cに、自宅用不動産を遺贈する代わりに、一定の負担を義務付けることから負担付遺贈と言われます。この場合、後妻Dに自宅用不動産は相続されることはなく、先祖代々の土地は長男Cのものになるため、上記の問題が生じないように思われます。

しかし、長男Cのように負担付で相続した相続人の中には、しばらくは後妻Dの面倒をみるものの、そのうち生活の支援を止めて義務を履行しないケースも多いようです。

特に上記ケースでは、長男Cと後妻Dは仲が悪いため、長男Cが義務を履行しない可能性が高く、後妻Dが生きている間は、後妻Dの生活を安定させたいというAの希望は叶えられない可能性が高いでしょう。

このような場合でも、他の相続人(後妻D)は相当の期間を定めて長男Cに催告し、その期間内に履行がない場合は、その負担付遺贈に関する遺言の取消しを家庭裁判所に請求できます。

しかし、遺言の取消しを裁判所に請求できる人は相続人に限定されていますし、裁判所に請求するには、時間と労力がかかります。

また、仮に遺言の取消しが認められた場合であっても、遺言全体が取り消される結果、Aの土地は、法定相続人である長男Cと後妻Dの共有となってしまい、根本的な解決にはなりません。

信託の活用

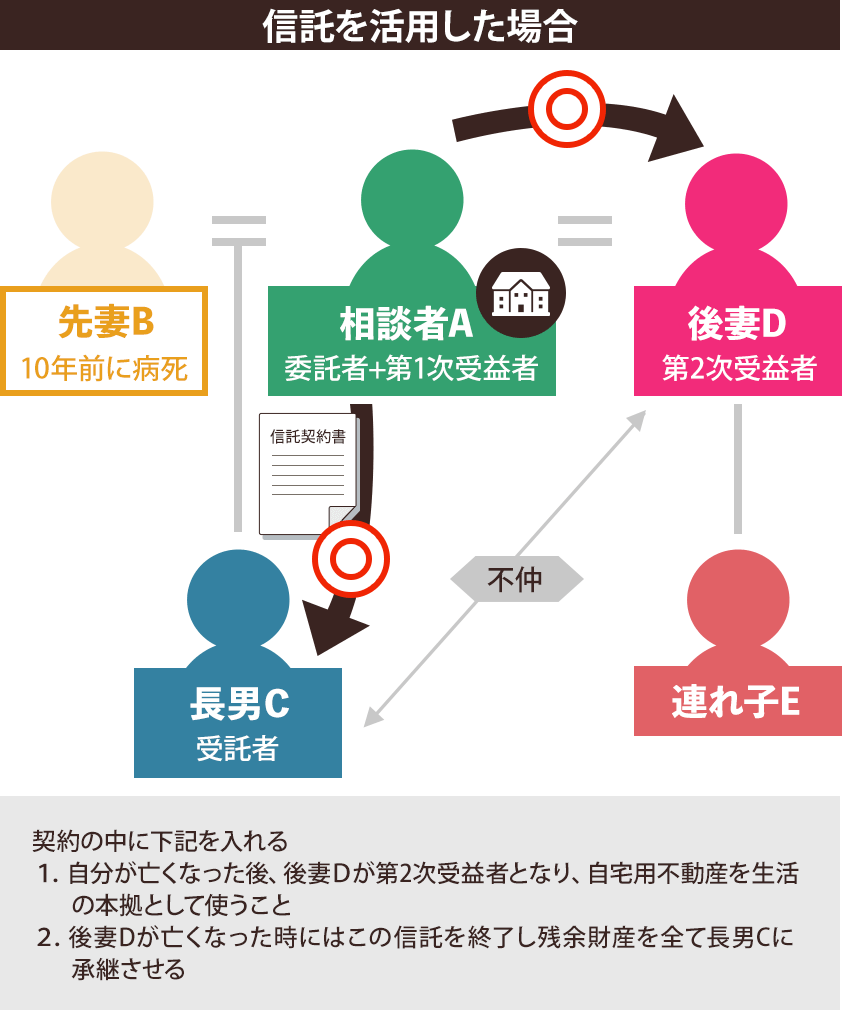

この場合も、信託は有効です。

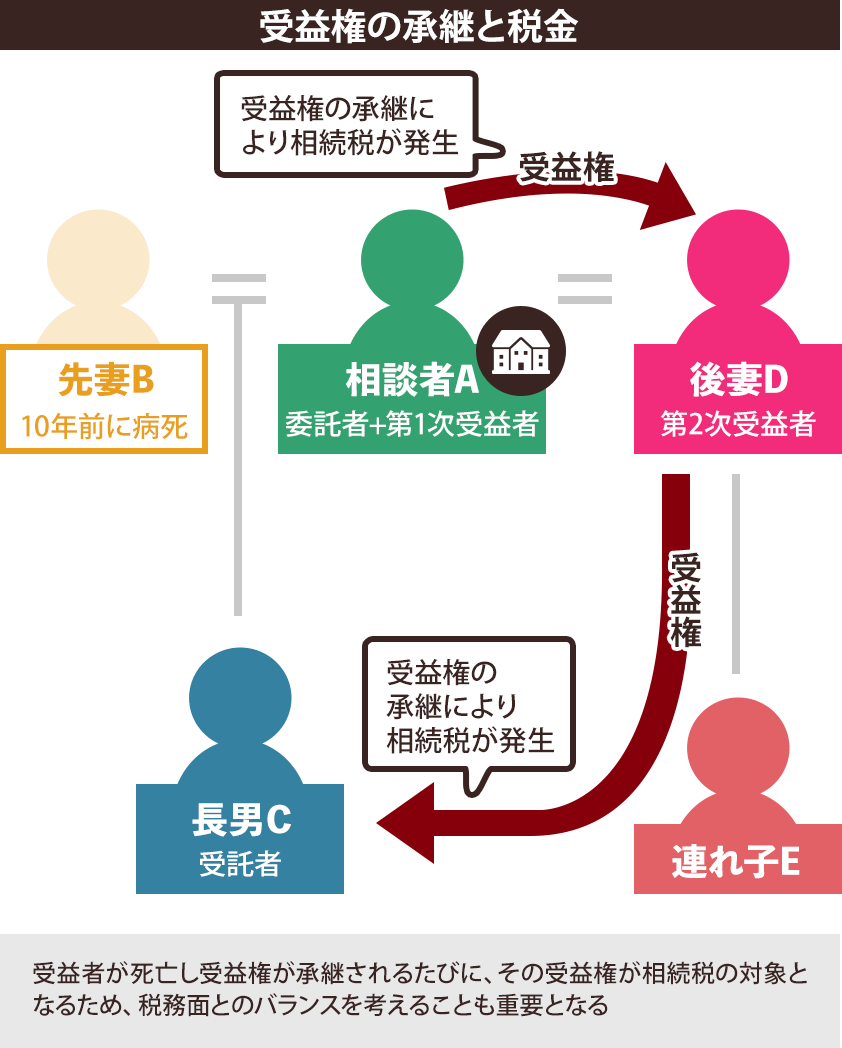

例えば、Aは不動産を信託財産として『委託者兼第1次受益者:A、受託者:長男C』とする信託契約を長男Cと結びます。

そして、その契約の中で、自分が亡くなった後は後妻Dが第2次受益者となり、自宅用不動産を生活の本拠として使われます。受益権の内容としては、「自宅の利用権」となるでしょう。

次に後妻Dが亡くなった時にはこの信託を終了して残余財産を全て長男Cに承継させる旨をあらかじめ決めておきます。信託期間は、後妻Dが死亡したときまでとしておくのです。

税金

後妻D及び長男Cが自宅不動産を取得する際には、相続税が加算されることになります。すなわち、後継ぎ遺贈型受益者連続信託の場合、受益者が死亡し受益権が承継されるたびに、その受益権が相続税の対象となります。

なお、後妻Dと長男Cとの間には、配偶者または一親等の血族の親族関係がないため、相続税は2割加算されます。

後継ぎ遺贈の場合も、後妻Dへの相続、長男Cへの相続の際に、それぞれ相続税はかかります。一方、負担付遺贈の場合は、Aから長男Cに対する相続の際にのみ相続税が課されることとなります。

このように、税務面からみると信託には必ずしも利点があるとは言い難い側面がありますが、次世代までの資産承継を全て決定できるという利点とのバランスを考えながら、信託の活用を決定すべきです。

遺留分侵害額請求について

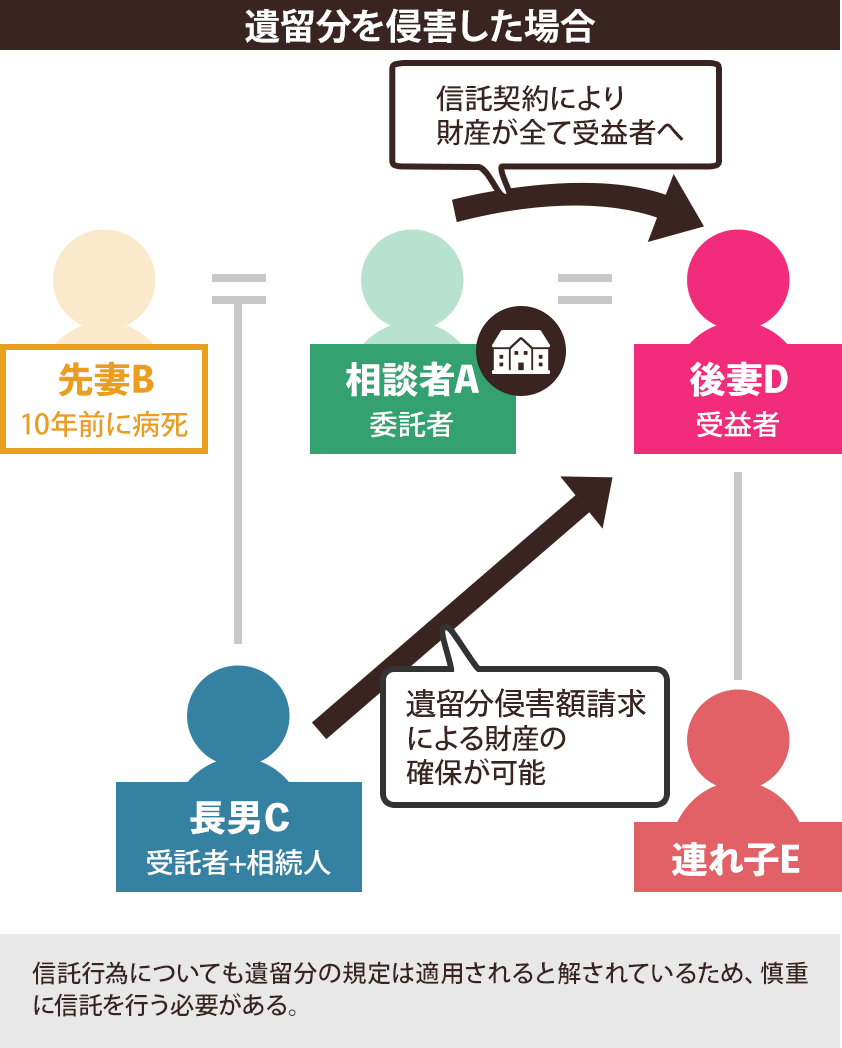

遺留分については、信託の活用についても問題となります。

遺留分とは、被相続人の財産の対し、一定の相続人が一定割合で有する権利(=遺留分侵害額請求権)のことです。

受益権の承継・取得により他の相続人の遺留分を侵害した場合は、遺留分侵害額請求の対象になる可能性があり、特に後継ぎ遺贈型受益者連続信託の場合は、受益者の死亡により次の者が受益権を取得する都度、遺留分の問題が生じます。

もっとも、遺留分については委託者である当初の受益者が死亡した場合にのみ遺留分侵害額請求の対象となり、それ以降の受益者については遺留分侵害額請求の対象にならない、という説も有力に主張されています。

この点については、今後の判例の動向や実務での運用を待つほかありませんが、遺留分侵害額請求権については、上記のような問題点があることを踏まえつつ、慎重に信託の設計を行う必要があります。

60分無料

- 弁護士による相続相談

- 解決事例

- 家族信託

- 後妻の連れ子への相続を避けるために信託を活用した事案